应纳税所得额 = 税前工资 - 个税起征点 - 社保 - 专项附加扣除 - 其他依法扣除

应纳税额 = 累计应纳税所得额 * 预扣除税率 - 速算扣除数 - 已交个税

举例:

2020年小王1月工资10000元,五险一金3000元,专项扣除1000元,那么

小王当月应纳税所得额 = 10000 - 3000 - 5000 - 1000 = 1000 < 36000,适用3%的税率

小王当月应纳税额 = 1000 * 3% = 30元

小王2月工资10000元,那么

小王当月应纳税所得额累计 = (10000 - 3000 - 5000 - 1000)* 2 = 2000 < 36000,适用3%的税率

小王当月应纳税额 = 2000 * 3% - 30 = 30元

假定小王7月应纳税所得额累计 = 40000元 > 36000元,那么适用税率 10%

小王当月应纳税额 = 40000 * 10% - 已交累计个税

预扣预缴应纳税所得额(调整后) = 收入额扣800或*80% * 70%

稿酬所得预扣预缴的应纳税额 = 预扣预缴应纳税所得额(调整后) * 20%

举例:

小王取得稿酬收入2万元,那么:

预扣预缴应纳税所得额(调整后) = 20000 * 80% * 70% = 11200

稿酬所得预扣预缴的应纳税额 = 11200 * 20% = 2440

【注】在年终汇算清缴的时候,纳入综合所得,多退少补,平时获取收入时,按文中所说计算方法。

劳务报酬所得应预扣预缴税额 = 预扣预缴应纳税所得额 × 预扣率 - 速算扣除数

举例:

小王帮人搬砖,取得10000元,个税如下:

应纳税所得额 = 10000 * 80% = 8000

预缴税额 = 应纳税所得额 * 20% = 1600

【注】所得在年终汇算清缴的时候,纳入综合所得,多退少补,平时获取稿酬时,按文中所说计算方法。

预扣预缴应纳税所得额(调整后) = 收入额扣800或*80%

稿酬所得预扣预缴的应纳税额 = 预扣预缴应纳税所得额(调整后) × 预扣率 * 20%

举例:

小王取得特许权使用费所得8000元,那么

预扣预缴应纳税所得额(调整后) = 8000 * 80% = 6400

稿酬所得预扣预缴的应纳税额 = 6400 * 20% = 1280

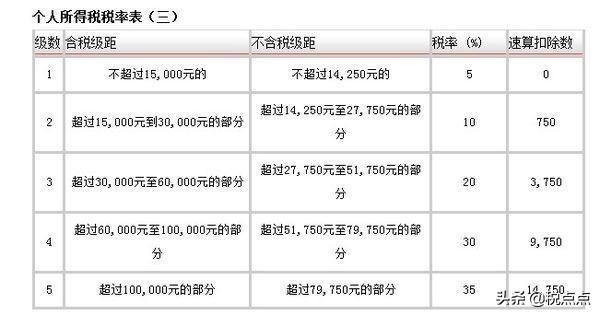

财政部国家税务总局关于印发〈关于个人独资企业和合伙企业投资者征收个人所得税的规定〉的通知》(财税〔2000〕91号)文件附件1:关于个人独资企业和合伙企业投资者征收个人所得税的规定第四条规定,个人独资企业和合伙企业(以下简称企业)每一纳税年度的收入总额减除成本、费用以及损失后的余额,作为投资者个人的生产经营所得,比照个人所得税法的“个体工商户的生产经营所得”应税项目,适用5%~35%的五级超额累进税率,计算征收个人所得税。